Доходный подход. Способы капитализации

- 15.07.2015 09:19

- 3087

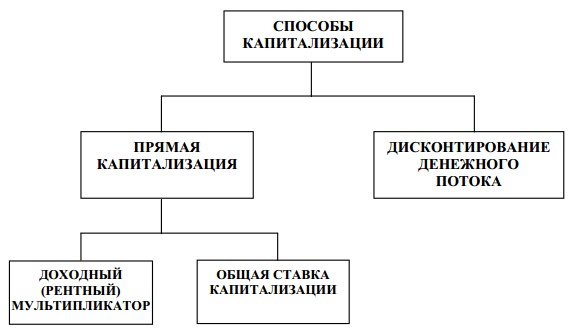

С помощью анализа сопоставимых данных исследуется история расходов и доходов при эксплуатации недвижимости. Это необходимо для оценки рыночных ожиданий по поводу размера дохода, который намереваются капитализировать оптимальным способом в значение стоимости. При прогнозировании чистого и постоянного операционного дохода используют прямую капитализацию. Когда же чистый операционный доход периодически изменяется, рекомендуется применение дисконтирования денежного потока.

Прямая капитализация

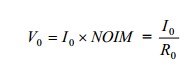

При прямой капитализации производится конвертация будущего дохода в стоимость либо с помощью множителя – рентного (доходного) мультипликатора, либо делителя - общей ставки капитализации:

где VO - стоимость недвижимости;

IO - чистый операционный доход;

NOIM - мультипликатор чистого операционного дохода;

RO - общая ставка капитализации

Процедура определения доходных мультипликаторов и ставок капитализации, позволяющих сопоставить данные о ценах продажи и доходах от недвижимости, представлена в главах 6.3. Доходный подход и 9.6. Метод анализа доходных показателей).

Имеется как минимум два пути для выведения из рыночных данных доходных мультипликаторов и размера общей ставки капитализации:

Стратификация и анализ множественной регрессии:

Стратификация позволяет получить серию соотношений «цена продажи / типичный доход» или «типичный доход / цена продажи», из которых значение мультипликатора или ставки капитализации вычисляется в виде медианного или среднего значения по каждой группе. Точность результатов определяется степенью концентрации полученных значений и их последовательностью в группе.

По логике оценки, оперирующей типичным доходом, последовательность должна отразить естественное ожидание при сниженных доходных мультипликаторах и высоких ставках капитализации старой недвижимости с худшим местоположением, чем для более новой или более выгодно расположенной недвижимости этого типа.

Анализ множественной регрессии предоставляет возможность соотнести размер общей ставки капитализации или рентного мультипликатора, с характеристиками недвижимости. Это повышает адекватность определяемой стоимости, особенно при оценке неоднородного недвижимого имущества.

Дисконтирование денежных потоков

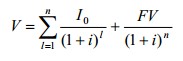

Дисконтирование означает капитализацию по норме отдачи. Исходя из нее, величину стоимости недвижимости определяют текущей стоимостью чистого дохода в указанный период, с поправкой на стоимость денег во времени.

где VO - стоимость недвижимости;

IO - чистый операционный доход;

FV – реверсия (доход от продажи к концу периода владения);

n - период владения;

i - ставка дисконта;

t - период получения дохода.

Конвертация планируемых денежных потоков в текущую стоимость происходит также с применением коэффициентов дисконтирования - факторов текущей стоимости обычного аннуитета и фактора реверсии (или текущей стоимости единицы). В основу их определения положена ставка дисконта, которая отражает норму отдачи.

При использовании дисконтирования возможно определение текущей стоимости планируемых доходов и расходов, основанных на функционировании и развитии недвижимости.

Для оценки работающих объектов недвижимости дисконтируются два класса денежных потоков:

- периодический, создаваемый за счет поступлений арендных платежей,

- от продажи недвижимости по истечении прогнозного срока.

В качестве периодического потока берется чистый операционный доход, в качестве потока от продажи берется величина стоимости реверсии. Стоимость реверсии определяют методом капитализации чистого операционного дохода за последний год, или для следующей за последним годом оценки дисконтирования денежного потока.

Значение ставок дисконта можно вывести для любого класса денежных потоков, хотя обычно для оценки всех классов используют единое значение дисконтной ставки. Корректировки на риски и инфляцию производятся к объему денежного потока.

Для анализа недвижимости, подлежащей развитию, периодический денежный поток устанавливают как доход от продаж, прогнозируемый на период развития и маркетинга, за минусом капитальных и прочих затрат, обусловленных созданием или модернизацией улучшений. Итоговый денежный поток затем дисконтируют в текущую стоимость.

Дисконтирование потоков применяется также в оценке частичных прав, возникающих при отчуждении некоторых прав собственника – в том числе по договору аренды или ипотечному договору.

При этом, как минимум, возникает два законных интереса – арендатора и арендодателя, кредитора и заемщика, - каждый из них связан с отдельным потоком дохода, определяющим их стоимость.

Принято считать, что дисконтирование потоков значительно адекватнее отражает рыночную стоимость, чем прямая капитализация. Но, как указано в Международных правилах оценки №1 (п.5.13.2), математическую точность используемых процедур при этом нельзя путать с показателем точности результатов. Если процедуры прямой капитализации и дисконтирования применены правильно, а норма отдачи и ставка капитализации поддерживаются рынком, это обуславливает равную величину рыночной стоимости.

Последнее замечание имеет особый смысл, поскольку доходный подход и дисконтирование широко применяются также для иных целей, отличных от установления рыночной стоимости. Например, при финансовом анализе - установлении показателей доходности работающей недвижимости, либо при инвестиционном анализе, или оценке результативности инвестиций.

Поэтому нужно четко разделять рыночное и нерыночное содержание доходного подхода.

При использовании заранее подсчитанной ставки капитализации (дисконта), обязательно оговаривается, что данная ставка не обеспечивает достижение рыночной стоимости.