Доходный подход. Использование техники остаточной капитализации

- 25.07.2015 13:25

- 2767

Распределение дохода при эксплуатации недвижимости между ее двумя физическими составляющими - основание для внедрения дополнительного способа выяснения стоимости в концепции доходного подхода – метода остаточной капитализации.

Это способ, который применяется, если стоимость одного из элементов – земли или земельных улучшений – определена была ранее, а для другого (остаточного) её надо вычислить.

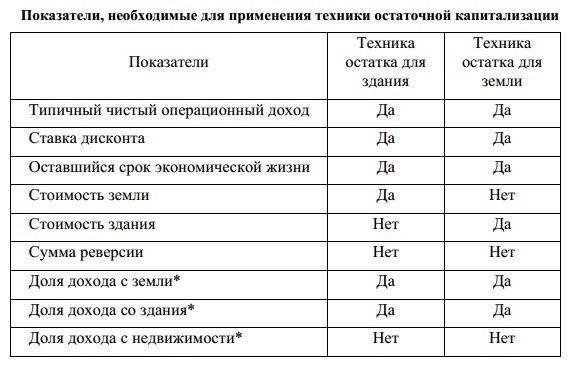

Как правило, различают две техники вычисления остаточной капитализации:

- технику остатка для улучшений,

- технику остатка для земли.

Использование каждой строится на ряде предположений.

Примечание: Доля дохода – это чистый операционный доход, ежегодно прогнозируемый и облеченный в проценты с типичного операционного дохода первых лет. Иначе говоря, это структура потока дохода, когда первый год служит базовым годом.

Техника остатка для земельных улучшений подразумевает, определение стоимости земли независимо от данной оценки. Чистый операционный доход, равно как доход от земли и ставку необходимо определить. Это позволит установить часть дохода, отнесенного на земельные улучшения (например, здания), капитализированное значение которого укажет их стоимость. Сумма стоимости земли и вычисленной стоимости улучшений составит стоимость всей недвижимости.

ПРИМЕР

Нужно установить стоимость недвижимости. Для земли она (VL) равна 80 тыс. долл., типичный чистый операционный доход (IO) от недвижимости равен 30 тыс. долл. Он обеспечивает ставку дисконта (отдачу - YO), равную 14%. Допускается, что доход с земли (IL) постоянен и не ограничен по времени, доход со здания (IB), хотя и постоянен, но ограничен экономической жизнью - ее оставшийся срок равен 15 лет.

Тогда стоимость недвижимости будет рассчитана так:

1. Чистый доход на землю составит 11200 долл.:

IL = VL × YO = 80000 × 0,14 = 11200.

2. Остаток дохода на здание будет равен 18800 долл.:

IB = IO - IL = 30000 - 11200 = 18800.

3. Стоимость здания (VB), вычисленная как произведение чистого операционного дохода для здания, и фактора текущей стоимости единичного аннуитета (PVAF (YO; n), составит 115473 долл.:

VB = IB × PVAF (14%, 15 лет) = 18800 × 6,142168 = 115473.

Стоимость всей недвижимости (VO) будет равна 195,5 тысяч долларов:

VO = VL + VB = 80000 + 115473 = 195473.

Техника остатка для земли базируется на допущении, что стоимость земельных улучшений заранее известна, а доход с земли имеет остаточную природу. Начинается данная техника с определения типичного чистого операционного дохода и той его части, которая связана напрямую с земельными улучшениями и ставкой дисконта. Можно установить долю операционного дохода, для который возможна капитализация в стоимость земли. Сумма результата и стоимости улучшений даст стоимость всей недвижимости.

ПРИМЕР

Нужно узнать стоимость недвижимости. Дано:

- Стоимость здания (VB) составляет 950 тыс.долл.

- Типичный чистый операционный доход (IO) равен 210 тыс.долларов.

- Оставшийся срок эконом. жизни здания (n) - 40 л.,

- Ставка дисконта (YO) - 16%.

Допускается, что размер ежегодного дохода с земли и построек меняться во времени не будет.

Стоимость недвижимости узнаем так:

1. Чистый операционный доход на здание (IB) будет рассчитан как произведение стоимости здания и фактора взноса на амортизацию единицы IAOF (YO; n), составит 152403 долл.:

2. Связанный с землей остаток чистого операционного дохода (IL) будет равен 57597 долл.:

![]()

3. Стоимость земли (VL), рассчитанная путем капитализации пришедшегося на нее дохода, составит 359981 долл.:

![]()

Стоимость всей недвижимости (VO) будет равна 1310 тыс. долл.:

![]()

Естественно, что принятое в рассмотренных выше примерах допущение о неизменности ежегодных доходов нереалистично. Поэтому корректное использование техники остаточной капитализации предполагает обязательное проектирование денежных потоков.

Отсюда видно: метод остатка для земельных улучшений применим лучше всего, если стоимость земли достоверно определена на основе продаж свободных земельных участков. Напротив, метод остатка для земли целесообразен, когда имеются новые земельные улучшения с хорошо обоснованными стоимостями.

Резюме

Выше были рассмотрены лишь базовые постулаты доходного подхода.

Они касаются источников и структуры дохода с недвижимости, способов приведения их в стоимость и расчета важнейшего компонента дисконтирования денежных потоков - ставки дисконта. Далее они наполнятся конкретным содержанием в ходе оценки частичных прав, инвестиционных проектов и эффективности финансирования развития недвижимости.

Главное достоинство подхода заключено в более достоверном, по сравнению с иными подходами, отражении ожиданий инвестора от недвижимости как источника дохода. Это качество недвижимости воспринимается в виде основного фактора стоимости. Обычно рассматриваются два вида дохода:

- регулярный доход от операционной деятельности

- разовый доход от продажи по завершении периода владения.

Прямая капитализация позволяет выяснить текущую стоимость двух доходов на основании сложившегося устойчивого соотношения дохода от цены недвижимости и аренды. Дисконтирование денежного потока в процессе оценки текущей стоимости требует прогнозирования распределения этих величин во времени, с обоснованием приемлемой ставки дисконта.

Каждый из способов капитализации имеет положительные стороны и недостатки. Прямая капитализация иногда не в состоянии учесть особенности динамики денежных потоков, однако она всегда подкреплена рыночными данными на период оценки. Дисконтирование позволяет смоделировать любую возможную структуру денежного потока, однако предполагает использования большого числа допущений.